Любые сделки с недвижимостью, так или иначе, требуют уплаты налогов. Касается это и ситуации с продажей доли в квартире, однако в данном случае дела обстоят немного сложнее. Дело в том, что продажа не целой квартиры, а одной или нескольких её частей требует дополнительного пересчета сборов, льгот и вычетов.

Каков налог на продажу доли в квартире?

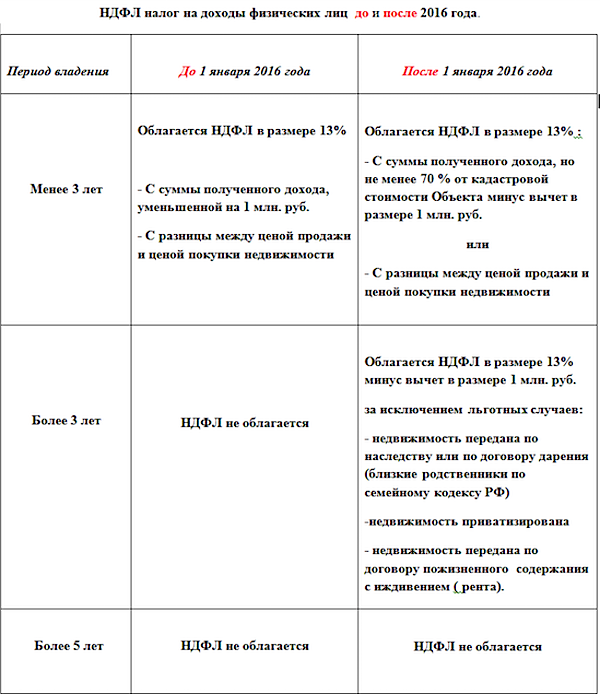

На этот вопрос сложно ответить однозначно так как ситуация требует индивидуального расчета. Дело в том, что согласно налогу на доходы физических лиц, выплачивается тринадцать процентов от стоимости продажи имущества. В данном случае имуществом выступает доля в квартире, значит тринадцать процентов от её стоимости и составит налог.

Можно ли как-то уменьшить сумму налога?

В Налоговом Кодексе Российской Федерации предусмотрена возможность снижения процентной ставки за продажу имущества.

Весомую роль в этом деле играет то, насколько долго собственник владеет данным имуществом. Если речь идет о доле в квартире, не нужно платить никаких сумм по налогам, если ей владеют более пяти лет с момента приобретения. Разумеется, этот факт придется подтвердить документально.

Лица, владеющие долей в квартире более трех лет также могут рассчитывать на небольшую поблажку при выплате налога. Однако возможно это лишь в том случае если доля в квартире:

- Была получена по завещанию или через дарственную;

- Была приватизирована;

- Была получена по договору пожизненной ренты с иждивением.

Напомним, что срок владения долей считается исходя из даты, прописанной в документе, подтверждающем право собственности.

Можно ли снизить налог, указав в договоре меньшую стоимость продажи?

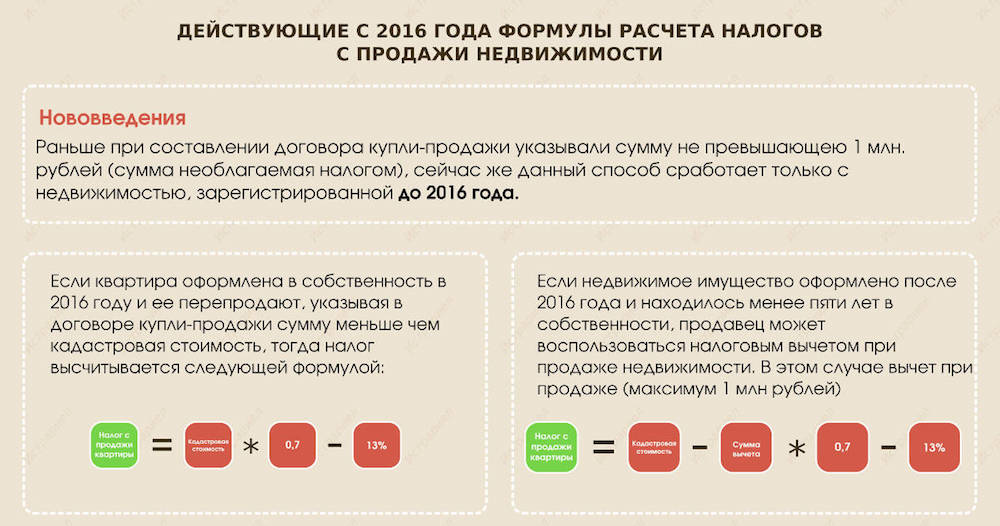

Многие недобросовестные граждане пытаются уклониться от уплаты налогов, умышленно указав в договоре о продаже доли в квартире слишком низкую стоимость. Тем не менее, подобный трюк не пройдет, ведь в Налоговом Кодексе Российской Федерации прописан четкий порядок проведения экспертизы на определение стоимости продаваемого имущества. К тому же даже доля в квартире ни в коем случае не может быть оценена дешевле, чем её кадастровая стоимость.

Можно ли уменьшить налог на доходы через имущественные вычеты?

Имущественный вычет может стать неплохим средством для снижения размера требуемых выплат, однако и в его применении есть несколько ограничений.

В контексте ситуации с продажей доли в квартире, имущественные вычеты станут доступны в следующих вариантах событий:

• Если вычет используется на всю недвижимость целиком;

В таком случае все совладельцы данной квартиры дают свое согласие на её продажу и подписывают один общий договор, каждый, исходя из размера своей доли, соответственно уменьшает свой налог на доходы.

• Если вычет используется только на долю недвижимости;

В ситуации, когда все собственники квартиры продают свои доли через разные договоры купле-продаже, каждый из них также получит имущественный вычет, но в гораздо меньшем размере.

Куда сообщать о своих доходах для погашения налога?

По сути своей выплата налога по доходам после продажи имущества, мало чем отличается от обычной сделки с недвижимостью. Собственник продаваемой доли обязан не позднее конца апреля предоставить в федеральную налоговую службу по месту жительства все отчетные документы, подтверждающие его доходы за прошедший календарный год. Если удалось воспользоваться одним из вариантов вычета и снизить процент налога, также подтверждаем это документально.

После того как все предоставленные вами справки и документы проверит на подлинность специальная экспертная комиссия, вы наконец-то сможете выплатить налог.

Как определяется налоговая база по налогу на имущество физических лиц, если величина налогового вычета превышает кадастровую стоимость объекта налогообложения?