33 глава НК РФ определяет, в каком порядке рассчитывается, взимается торговый сбор. В настоящее время он действует только на территории Москвы. В местном Законе дают определения не только ставкам. Там приводятся категории лиц, которые могут быть освобождены от налога по тем или иным причинам. Торговый сбор не вводится даже в других федерального значения, кроме Москвы. Регионы смогут ввести данный вид налога только после того, как будет принят соответствующий законопроект на Федеральном уровне…

Кто именно обязан платить сбор?

Эта обязанность накладывается не только на индивидуальных предпринимателей, но и на руководителей организаций. Но только в том случае, если они пользуются стационарно расположенными объектами в торговых залах, либо без них.

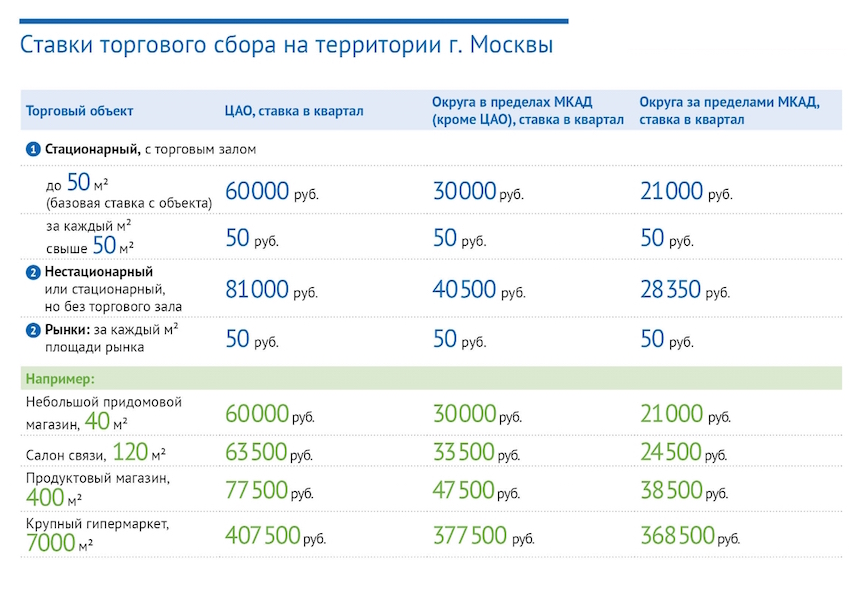

Управляющие розничных рынков также признаются плательщиками данного налога. Ставка устанавливается отдельно по каждому из объектов, если торговля ведётся в залах площадью меньше 50 квадратных метров, либо когда торговый зал вообще отсутствует. При этом у самой ставки имеется строго зафиксированное значение. Но основанием для её определения становится площадь, если торговля ведётся на территории более 50 квадратов, на рынках.

Торговый сбор зависит не только от величины самого помещения, где ведётся деятельность, но и от района города Москвы, где располагается объект. При этом плату проводят за полный квартал, даже если магазин открылся только в конце отчётного периода. Размер получаемой прибыли, убытков на налог так же не оказывает никакого влияния. Плательщик должен получить как можно больше доходов, чтобы уплата налога не была связана с серьёзными потерями в денежных средствах.

Поэтому планируя строительство или покупку того или иного коммерческого помещения, например, склада для интернет-магазина, следует сразу планировать налоговую нагрузку. Всю же остальную работу по проектированию и строительству складских помещений могут взять на себя специалисты проектно-строительной компании «Стройбизнесгруппа». Вы можете ознакомиться с этими предложениями и возможностями на их официальном сайте.

Максимальный срок для передачи отчётности и уплаты – 25 дней после того, как закончился отчётный период.

Составление отчётности по сбору

Для этого налога не было введено никакой самостоятельной отчётности. Сначала плательщик налога должен встать на учёт в налоговую. Для этого предоставляется типовое уведомление по форме ТС-1. Это действие нужно завершить максимум через пять дней после того, как началась торговля.

Бланк ТС-1 должен содержать сведения по конкретной применяемой ставке налога. А так же о торговом помещении, на которое уплачивается сбор. ФНС проверит все сведения, чтобы определить, правильно ли уплачивается сбор. Заполненный бланк ТСМ-1 всегда передаётся налоговой службе при появлении любых данных или объектов.

Уведомление ТС-1 подаётся даже в том случае, если кто-то освобождён от уплаты налогов.

Декларация по прибыли: как в ней отразить налог?

Если имеется в виду юридическое лицо, применяющее основную систему налогообложения, то налог платится с прибыли, складываемой из доходов за вычетом расходов. В этом случае применяют ставку, равную 20 процентам. При этом сами перечисления разбиваются на две части:

- 2 процента – для федерального бюджета.

- 18 процентов – для местного.

Что и как пишут в декларации?

Новые образцы документа отличаются от старых наличием так называемого листа 02. Он нужен для отображения конкретной информации, связанной с налогом. В самом втором листе у таких деклараций всего две страницы. Когда заполняется первая, пишут о:

- Посчитанном годовом налоге, с разбивкой по бюджетам. Нужно отдельно вести строки для местного и федерального.

- Действующим налоговым ставкам.

- Годовой базе по налогу.

- Доходам и расходам за последние 365 дней, согласно приложениям ко второму литсу, которые уже заполнены.

Есть и вторая страница, где необходимо писать информацию по:

- Налогу к доплате. Обычно он равен разнице по отношению к уплаченным авансам.

- Сбору, который уменьшает перечисления за год.

- Уменьшению аванса за предшествующий период, равный 9 месяцам.

- Средствам, перечисленным, начиная с января в текущем году.

- Авансовым платежам из декларации по предыдущему периоду.

Торговый сбор. Отражение в 3НДФЛ для ИП

Декларацию по форме 3НДФЛ используют индивидуальные предприниматели, которые работают на общей системе налогообложения. Во втором разделе отображается информация по сбору, если ИП должен платить его.

Согласно общему правилу, от предпринимательской деятельности в такой ситуации отдают примерно 13 процентов. Доходы сокращаются при этом на величину так называемого профессионального вычета. Он состоит из расходов, утверждённых на законодательном уровне, либо подтверждённых фактически, письменными документами. Если к уплате подсчитан НДФЛ, то его можно уменьшить на торговый сбор, заплаченный за год. Показатель пишут во втором разделе декларации, в поле с номером 091. Тогда эту цифру учтут, когда будут определяться с итоговым сбором за год.

В разделе 2 ИП пишет данные, которые касаются:

- Итогового налога к уплате или возврату, с учётом авансов и торговых сборов, которые уменьшают эту сумму.

- Авансов, оплаченных по текущему году.

- Сбора, заплаченного за год.

- Годового налога, его базы.

- Годовой базы, с учётом доходно-расходных показателей.

- Доходов и расходов в форме профессионального вычета.

Декларация по УСН. Как налог отражается в ней?

Декларация по УСН – форма отчётности для тех, кто перешёл на так называемую упрощённую систему. Торговому сбору посвящён отдел с номерами 2.1.2. Он необходим тем, кто учитывает в своей работе только доходы. В противном случае надо пользоваться уже разделом 2.2.

Что надо показать в соответствующем разделе?

- Сумму, сокращённую за счёт вычетов, если это возможно.

- То, что было заплачено за год. Информация разбивается по отдельным периодам.

- Взносы и пособия для работников. Они так же уменьшают общую сумму.

- Размер налога по каждому отдельному периоду.

- Доходы на конец текущего квартала, с начала периода отчётности.

Общие рекомендации по заполнению деклараций

Показатели надо писать в полных рублях. Копейки из информации исключаются.

Если заполнение проводится вручную, допускается использовать только обычные ручки, с чернилами чёрного или фиолетового, синего цветов. Заполняют декларации только на одной странице. Недопустима печать с двух сторон одновременно. Для скрепления не разрешается использовать обычные скобы от степлера.

Только одна цифра указывается в каждой клетке. Если информации нет, и поле надо оставить пустым, то используют прочерки. Обязательным приложением становится флеш-карта или другой подобный носитель, если на документе отсутствует штрих-код.

Допускается подача деклараций как в бумажной, так и в электронной форме.

Как торговый сбор отражается на налоговой нагрузке?

Размер УСН и НДФЛ могут снизить налоговую нагрузку для тех, кто платит сборы. Это могут сделать и те, кто рассчитывается по налогу на прибыль. Главное, чтобы сам налог зачислялся на территории того региона, где введён первоначальный сбор. Если есть обособленные подразделения, то сбор уплачивают там, где находится каждое из них.

Лучше воспользоваться услугами программ и интернет-приложений, чтобы уплачивать, оформлять налог своевременно. Тогда не придётся каждый раз обращаться к кому-то ещё, чтобы получить консультацию по поводу каких-то конкретных моментов. Подсказки будут доступны прямо во время работы в программе. Она сама подскажет, какие суммы и когда перечисляются.

2 комментариев для “Декларация УСН: отображение торгового сбора”

Обсуждение закрыто.